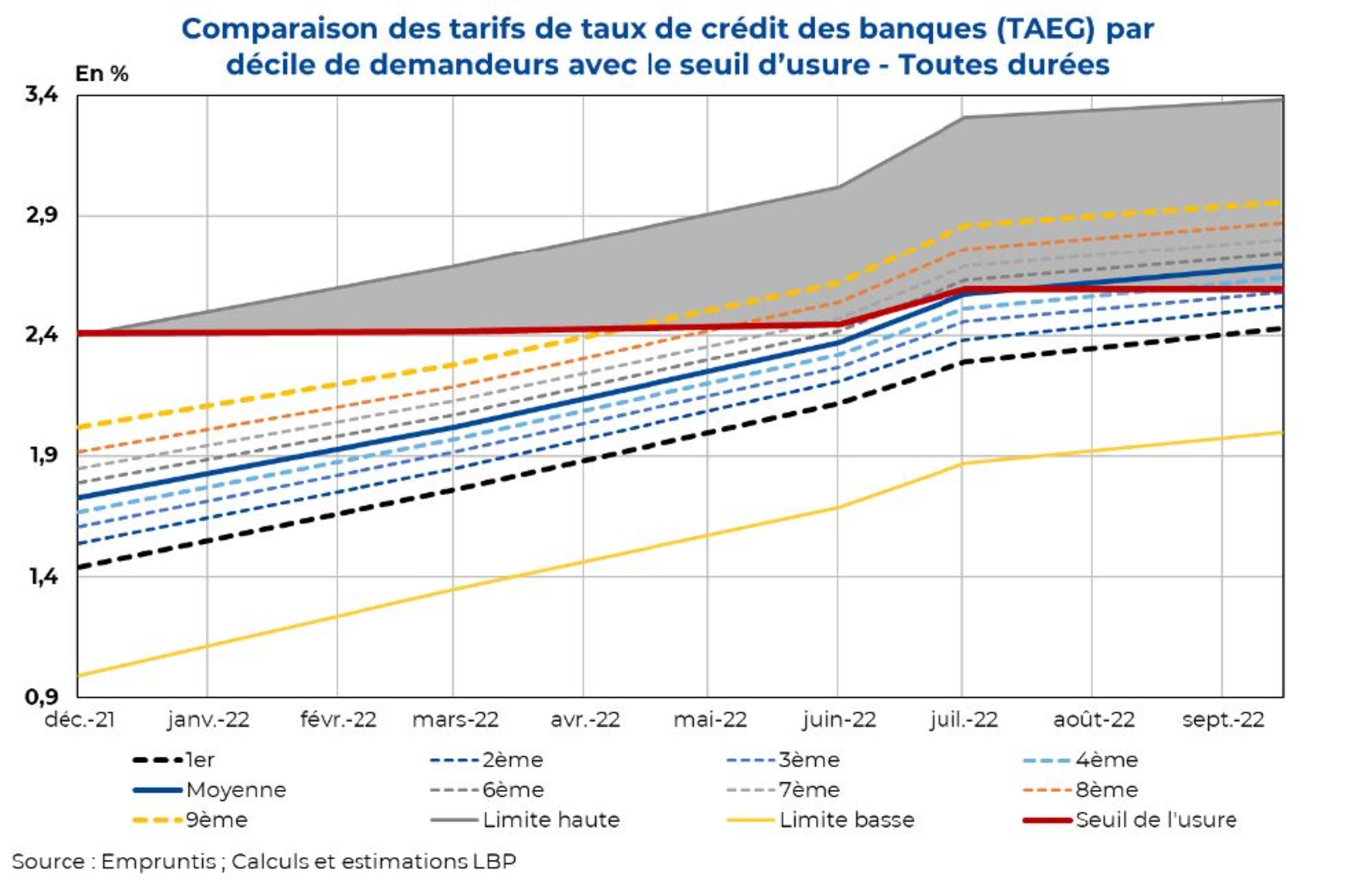

- Le taux d’usure fixé sur une période de référence donnée présente une inertie de près d’un semestre relativement aux dossiers de demande de prêts présentés. En effet, le taux d’usure est fixé en amont d’un trimestre donné et se base sur des demandes de prêt des dossiers négociés entre trois à quatre mois plus tôt. La difficulté pour les banques est donc de concilier ce taux d’usure relativement inélastique à l’évolution de la situation économique et des coûts de refinancement qui évoluent rapidement.

- D’après nos estimations, le taux moyen de la tarification a dépassé le seuil de l’usure depuis le début de l’été, reflétant les faits reportés par certains courtiers sur l’éventuelle éviction de presque la moitié de la clientèle.

- Pour l’heure, des discussions sont en cours entre la Banque de France et les établissements de crédit pour déterminer si des actions sont à entreprendre quant au sujet du taux d’usure.

Hausse rapide des taux : la problématique du taux d’usure sur le marché du crédit immobilier

Depuis le début de cette année, un mouvement haussier sur les taux des livrets règlementés et ceux de marché notamment les taux des obligations d’Etat a été observé. Les taux des crédits sur le marché de l’immobilier ont suivi cette tendance mais dans des proportions moindres qu’anticipé. Nous étudions ici dans quelle mesure il pourrait s’agir d’une conséquence du mode de calcul du taux d’usure.

- #Etudes économiques

Lecture 2 min

Actualités associées

Thématique :

#Etudes économiques

Thématique :

#Etudes économiques